«Безграничное партнерство» с Китаем, которым любят хвастаться в Кремле, на самом деле не такое уж и безграничное. Экономическая политика Пекина закладывает мину замедленного действия под российский сектор ископаемого топлива и зависящий от его экспорта бюджет. Стремительный переход на возобновляемые источники энергии и электромобили уже начал подрывать спрос на уголь и нефть из России.

Угрозу признали аналитики Банка России. Отмечающиеся в Китае тенденции «ставят вопросы для долгосрочных перспектив российского экспорта от проведения активной климатической политики, в том числе в дружественных странах», говорится в главе «Энергопереход в Китае сдерживает спрос на нефть» бюллетеня Департамента исследований и прогнозирования ЦБ «О чем говорят тренды».

Китай несколько десятилетий вносил главный вклад в рост потребления нефти, но если еще в 2023 г. вклад этот составлял почти 70%, то уже в 2024–2025 гг. он упадет до 20%, оценивает Международное энергетическое агентство (МЭА). Китайская экономика фундаментально меняется. Завершился период масштабного строительства инфраструктуры и недвижимости, создания многочисленных производств. Ситуация сильно ухудшилась из-за длящегося уже четвертый год кризиса на рынке жилья, приведшего к падению спроса на продукты нефтепереработки — легкое дизельное топливо, которое используется в строительном оборудовании и транспортировке материалов, и нафту (в результате сокращения производства пластиковых изделий, применяемых в зданиях), отмечало МЭА в сентябрьском отчете. Эксперты агентства полагали, что «только в этом году эти изменения сократят спрос на нефть на 400 000 баррелей в сутки».

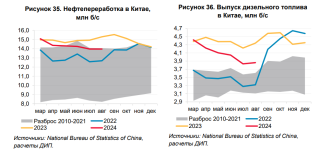

«Растущие продажи электромобилей и грузовых автомобилей, работающих на СПГ, структурно снижают спрос на бензин и дизельное топливо, — констатируют аналитики Банка России. — В августе отставание объема нефтепереработки от прошлогодней траектории в Поднебесной выросло до 9%, а выпуска дизельного топлива — до 11%».

Нефтепродуктов и, в частности, дизельного топлива с начала весны выпускается меньше, чем в аналогичный период в 2023 г., а вскоре показатели опустятся и ниже уровня 2022 г. Этого еще не произошло из-за эффекта низкой базы с января по август 2022 г., когда китайские власти вводили локдауны в многомиллионных городах, опасаясь новой волны заражений коронавирусом. Теперь же объемы нефтепереработки и выпуска дизельного топлива грозят упасть до уровней предыдущего десятилетия.

В июле и августе более половины проданных в Китае машин составили новые электрические транспортные средства (NEV) — электрические автомобили и подзаряжаемые гибриды. В августе их продажи впервые перевалили за 1 млн, превысив на 43,2% соответствующий показатель 2023 г. По итогам текущего года на NEV придется около 50% продаж, а в следующем они превысят эту отметку, прогнозирует Китайская ассоциация производителей пассажирских автомобилей.

Активный переход Китая на электромобили приводит к смещению в структуре энергопотребления от нефтепродуктов к электроэнергии, отмечают аналитики ЦБ. Рост электрогенерации за первые восемь месяцев 2024 г. составил 5% — «преимущественно за счет возобновляемых источников энергии (гидроэнергии, энергии солнца и ветра) при снижении угольной генерации». В зеленой энергетике Китай теперь играет такую же ведущую роль, которую ранее играл в потреблении ископаемого топлива. Исполнительный директор МЭА Фатих Бироль привел в среду «лишь один пример»:

Солнечная энергетика развивается в Китае такими темпами, что к началу 2030-х гг., то есть менее чем через десятилетие, одна только солнечная генерация в Китае может превысить сегодняшнее совокупное потребление электричества в Соединенных Штатах.

Российские производители угля уже начали ощущать последствия этого энергоперехода. По мнению некоторых экспертов, отрасль вступает в самый тяжелый кризис за постсоветскую историю. Если нефть и газ еще хотя бы в небольших объемах поставляются, как раньше, в Европу, то экспорт угля (а на него идет около половины добычи) пришлось полностью переориентировать на нескольких покупателей в Азии. Но Китай сокращает импорт и ввел пошлины на российскую продукцию, в результате поставки туда в первом полугодии 2024 г. упали на 8% и их роста не предвидится, жаловался в сентябре министр энергетики Сергей Цивилев.

Индия же, по оценкам Центра исследования энергетики и чистого воздуха (CREA), сократила импорт на 55%, а Турция — на 47% (не зря аналитики ЦБ опасаются долгосрочных последствий от действий дружественных стран). Совокупный угольный экспорт из России в январе–июле просел на 11,4%, до 112,6 млн тонн.

Энергопереход и демографический фактор (в 2022 г. население Китая стало сокращаться) будут еще долго оказывать влияние на экономику и спрос на нефть, считает Джефф Керри, главный стратег фонда прямых инвестиций Carlyle Group и бывший директор по анализу мировых сырьевых рынков Goldman Sachs.

Близится конец России как энергетической сверхдержавы, бьют тревогу эксперты Института энергетических исследований Российской академии наук (ИЭИ РАН). По их оценке, в ближайшие 25 лет экономика потеряет 40% топливного экспорта, а доходы от него сократятся в 2,8 раза. Если в 2021 г. Россия экспортировала нефти, угля и газа на 821 млн тонн условного топлива, то к 2030 г. этот показатель упадет до 583 млн тонн, к 2040-му — до 561 млн тонн, а к 2050-му — до 486 млн тонн.

Валютная выручка от экспорта углеводородов по сравнению с довоенным 2021 г. сократится к концу этого десятилетия более чем вдвое — с $315 млрд до $146 млрд, а к середине века — почти втрое, составив всего $114 млрд.

Власти тоже осознают угрозу, хотя и не заглядывают так далеко. Центробанк в трехлетнем прогнозе исходит из того, что баррель Brent будет дешеветь на $5 в год: с $85 в среднем в этом году до $70 в 2027 г. Минэкономразвития в базовом сценарии более оптимистично, но тоже ждет падения: $81,7 в будущем году, $77 в 2026-м и $74,5 в 2027 г.